导读

目前,熊猫债主要交易流通于银行间和交易所市场。银行间市场交易流通的熊猫债发行和交易主要依托于外汇交易中心和北金所两个前台交易平台,后台登记和托管主要集中于中央结算公司和上海清算所。交易所市场交易流通的熊猫债主要在上交所、深交所交易,并集中托管于中国证券登记结算公司。这种“多前台、多后台”的市场格局,令熊猫债的二级市场交易非常不活跃、流动性较差,而在制度建设、信息披露规范等方面有待进一步完善加强。

正文

熊猫债是指境外机构在我国境内发行的、约定在一定期限内还本付息的、以人民币计价的债券。首批熊猫债于2005年10月在银行间债券市场发行,发行人分别为国际金融公司和亚洲开发银行。随着人民币国际化进程的不断深化,债券市场对外开放程度的不断提高,熊猫债也越来越受到市场的关注。特别是2015年以来,熊猫债发行规模出现了显著增长,发行主体也更趋多元化。但与一级市场的快速发展相比,熊猫债的二级市场交易仍不活跃,流动性较差,制度建设、信息披露规范等方面有待进一步完善加强。

近年“熊猫债”市场发展

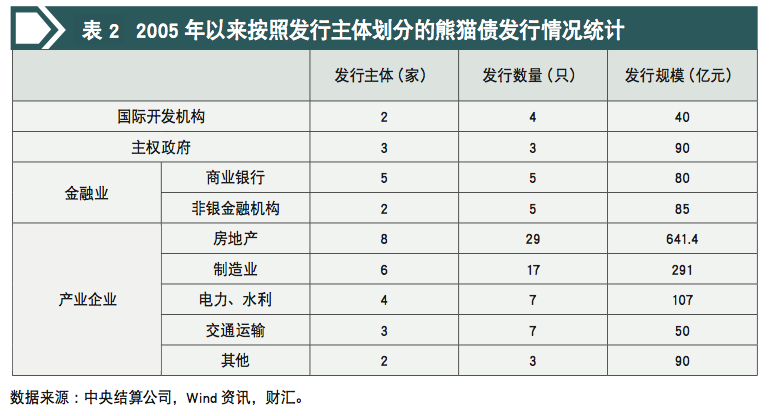

发行规模快速增长

熊猫债最早发行于2005年,但从2005年至2014年的9年时间里,仅发行了6只熊猫债,发行规模仅60亿。2015年以来,随着市场的进一步对外开放,人民币国际化的日益推进,特别是人民币作为第五种国际货币加入特别提款权(SDR),使得境外机构参与我国债券市场的程度不断加深,熊猫债的发行也迎来了快速增长。2015年熊猫债发行规模达到130亿,较前9年发行总额增长了1倍多;2016年更是迅猛增长,发行规模已逾1200亿,较2015年增长超8倍(见图1)。

发行主体类型日趋多样化

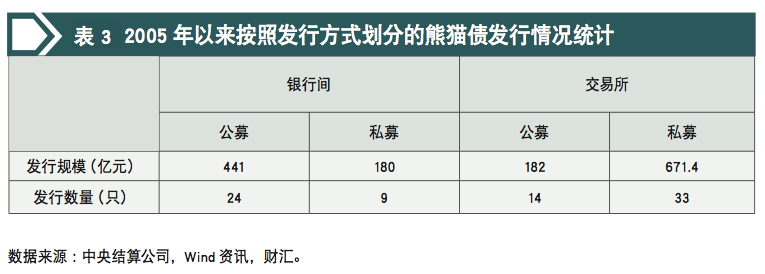

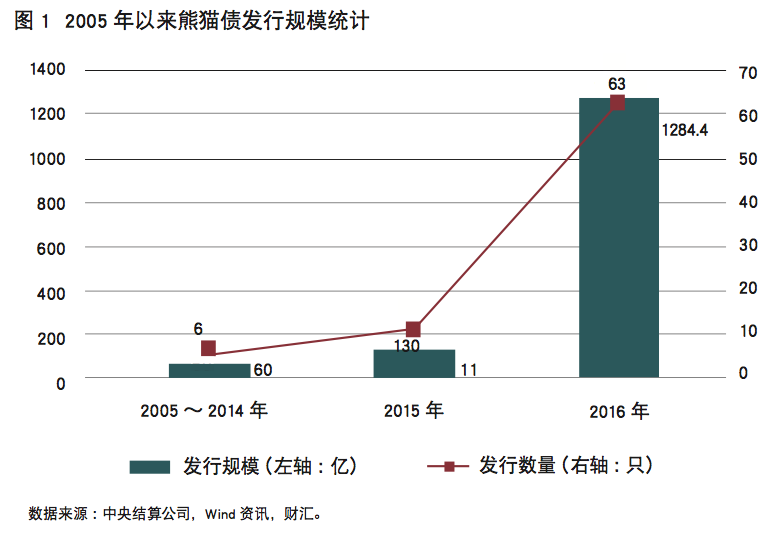

随着近两年发行规模的快速增长,熊猫债的发行主体也由早期的国际开发机构不断丰富为包括主权政府、商业银行、非银金融机构、产业企业的多样化构成(见表2)。从发行规模看,房地产公司的熊猫债发行规模占比最大,约占全部发行量的44%。一方面,2015年以来,我国房地产市场行情热度走高,房地产企业融资需求随之扩大,离岸人民币利率水平又相对较高,很多境外注册的房地产企业选择在在岸市场发行人民币债券融资。另一方面,交易所非公开发行方式的发行周期较短,也吸引了很多发行人采用私募方式在交易所发行募资。从发行方式看,熊猫债在银行间市场和交易所市场都包括公开发行和非公开发行两种方式(见表3)。其中,银行间市场以公募债为主,交易所市场以私募债为主。

流动性有待提高

与熊猫债一级市场发行增长迅猛相比,其二级市场活跃度仍较低,流动性有待提高。一方面,熊猫债报价笔数较少,报价质量一般。以2016年数据为例,银行间未到期的公募熊猫债共有20只,而全年仅有4只债券在26个交易日中出现了做市商双边报价,平均报价天数仅6天,而且报价的买卖点差较大,平均超过70BP。另一方面,熊猫债成交量也较小,换手率较低。同样以2016年银行间未到期的公募熊猫债为例,全年仅有16加拿大BC省人民币债01成交金额达到933.5亿元,换手率为26.67倍。剔除该债券后,其余19只熊猫债全年成交金额为444.5亿元,换手率仅为1.20倍。

限制市场发展的因素

自2015年以来,随着熊猫债市场建设的逐步完善,其发债数量显著增加。截至2016年末,熊猫债存量规模已超过1300亿元人民币,相较于中国债券市场近66万亿元人民币的市场规模而言明显偏小,市场流动性较弱。总体来看,熊猫债市场的发展面临以下挑战:

会计制度转换成本高:熊猫债发行人需根据中国会计准则或中国认可的与中国会计准则等效的会计准则编制财务报告。目前,只有香港和欧盟的会计准则与中国会计准则等效,熊猫债发行人也主要集中为无须进行会计准则转换的香港及中资红筹企业。对于希望发行熊猫债但财务报告并非根据欧盟或香港采用的财务报告准则编制的发行人而言,高昂的会计准则转换成本降低了此类发行人的发行热情。

多采用非公开发行方式,信息披露水平有待提高:在当前存续的72只熊猫债当中,近60%的债券采取了非公开发行方式,有的发行主体既未披露主体及债项评级,也未公布相关财务数据。此外,部分公开发行的熊猫债豁免提供信用评级,从投资者角度,不利于信用风险的揭示,降低了市场参与者的投资意愿。

“多前台、多后台”市场格局增加了市场投资者开户难度、提高了交易成本:目前,熊猫债主要交易流通于银行间和交易所市场。银行间市场交易流通的熊猫债发行和交易主要依托于外汇交易中心和北金所两个前台交易平台,后台登记和托管主要集中于中央结算公司和上海清算所。交易所市场交易流通的熊猫债主要在上交所、深交所交易,并集中托管于中国证券登记结算公司。这种“多前台、多后台”的市场格局,使得初进入熊猫债市场的海外用户需要在多个前、后台重复开立账户,提高了海外投资者的交易成本,一定程度上限制了熊猫债的投资者范围,降低了熊猫债市场流动性。

与估值有关的风险

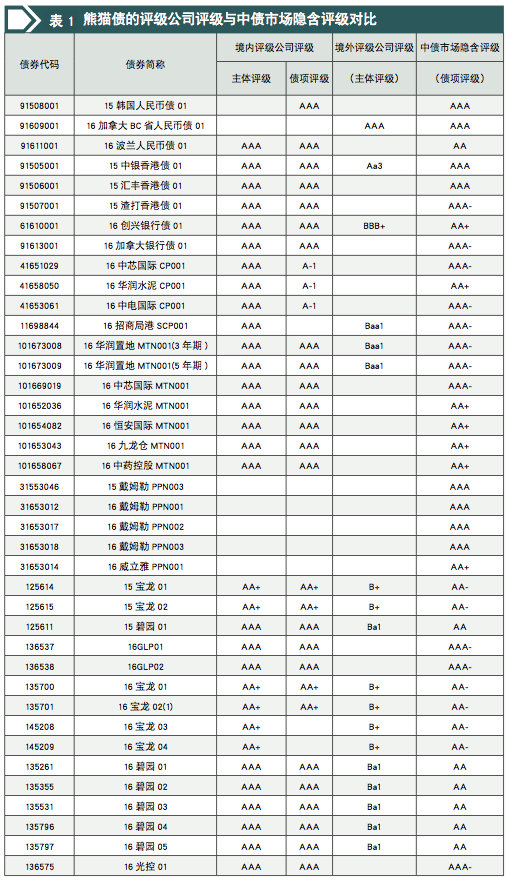

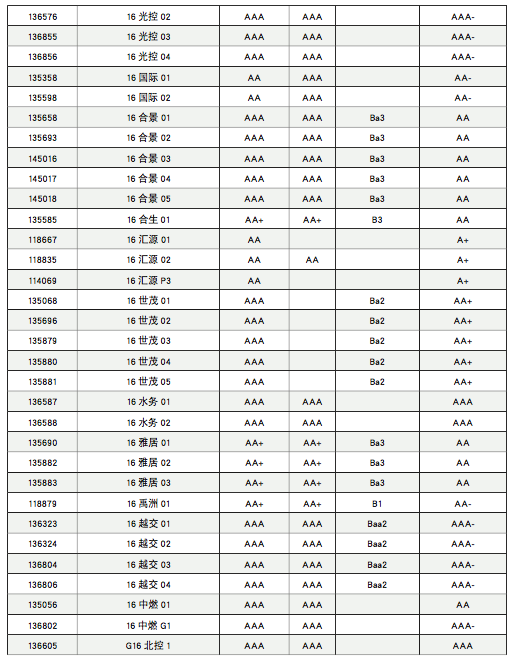

在信用风险方面,境内外评级机构对熊猫债评级标准不一致,评级结果差异较大。对于公开发行的熊猫债,除少数批准免评外,国内评级公司均予以AAA的评级,而国外评级机构的评级结果又相对较低,难以将两者进行对比。对于非公开发行的熊猫债,存在无评级公司评级的现象。

在此情况下,中央国债登记结算有限责任公司提供的中债估值,基于中债市场隐含评级,将信用风险反映在个券的估值定价中。中债市场隐含评级(债券债项评级)是从市场价格信号、发债企业披露的信息中综合得出的动态反映市场投资者对债券的信用评价,是对评级公司评级的修订和补充。与评级公司评级相比,中债市场隐含评级已覆盖所有熊猫债的债项评级,填补了部分无评级公司评级的空白。同时,中债市场隐含评级分布从AAA到A ,更能体现熊猫债之间信用资质的差异。

在流动性风险方面,由于熊猫债二级市场流动性较弱,特别是非公开方式发行的熊猫债,需要考虑额外的流动性点差作为流动性风险的补偿,即在中债市场隐含评级的基础上,考虑流动性点差以更好地实现熊猫债的估值定价。

推进“熊猫债”市场发展的四个建议

随着人民币资本市场持续开放和人民币国际化的不断推进,近年来熊猫债取得了令人瞩目的发展。熊猫债的出现,丰富了人民币计价资产的品种,使希望参与中国债券市场的国际投资者获得了新的投资渠道。同时,境外债券发行人也可从位居全球第三大的债券市场进行人民币融资。然而,目前我国熊猫债二级市场整体流动性偏弱,信息披露、制度建设等方面有待进一步完善加强,建议从几个方面着手:

一是完善熊猫债二级市场做市机制。

首先,强化承销商对熊猫债进行二级市场做市和促进交易的义务,如安排承销商在二级市场主动提供其所承销的熊猫债报价并维持一定的份额。其次,采取有效措施鼓励和支持做市商做市,如对做市表现好的做市商给予更多信用类债券的承销额度。

二是鼓励熊猫债公开发行,加强信息披露。

由于中国投资者对熊猫债发行人并不了解,熊猫债的信息披露更为重要。然而,对于采用非公开方式发行的熊猫债,其信息披露要求较弱,一些发行主体连最基础的财务数据也未向市场公开,投资者难以对发行主体的信用状况作出合理判断,只能避而远之,进一步降低熊猫债的流动性。因此,建议鼓励熊猫债采用公开方式发行,发行主体应向中国投资者披露至少和境外投资者等同的信息,增加信息披露的透明度,吸引投资者的关注,提高熊猫债市场的流动性。

三是推动建立统一的债券托管体系。

从国际经验看,一个高效运转的债券市场需要统一的托管结算体系,如美国的债券托管结算体系由交易后处理一体化的全美证券托管清算公司(DTCC)负责。然而,中国的现状是后台多元化,投资者需要在多个机构开立托管账户,降低了结算效率,增加了交易成本。从债券市场长远发展看,建议建立统一的债券托管体系,以更好的保障市场的稳健运行,促进市场的整体有序发展。

四是完善制度建设,防范金融风险。

引进境外主体到境内市场发债可以推动我国债券市场的发展,特别是对推动人民币国际化具有重要意义。在开放境内债券市场的同时,应以防控金融风险为前提,加强信息监测和风险预警,防范境外发债主体违约风险的发生,完善相关投资保护措施。同时,规范相关法律法规,建立国际间追索机制,在风险出现以后,探讨如何进行跨境和跨法律区域的追偿和破产程序,防范各类风险的发生。

上一篇:从外国债券市场经验看我国“熊猫债”市场发展

下一篇:发展“熊猫债”市场的法律问题