导读

资本市场的对外开放是一国经济发展的大事。作为全球第二大经济体,中国熊猫债市场的发展一方面要积极学习国际先进经验,另一方面更要坚持独立自主的判断,寻找出最适合中国的推进节奏,发展具有中国特色的熊猫债市场,使其在人民币国际化的大框架下发挥应有的功能及作用。

正文

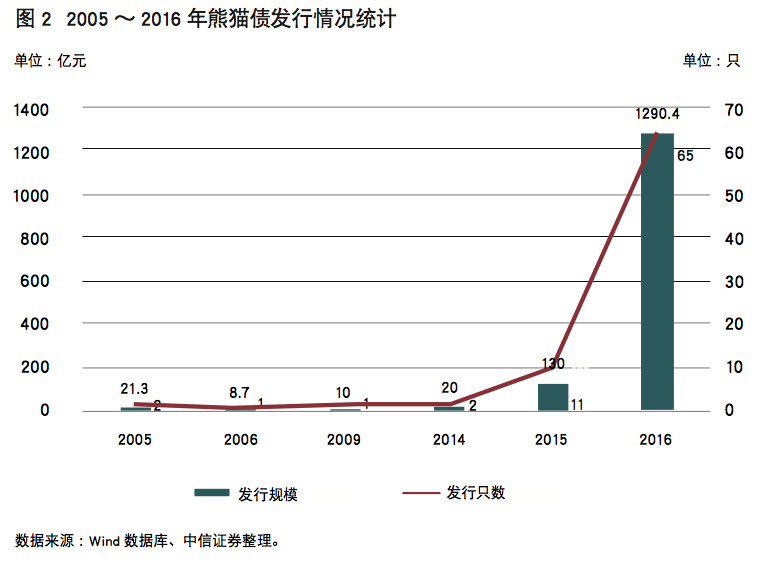

2005年,亚洲开发银行在中国境内发行了第一只国际机构熊猫债,拉开了我国熊猫债市场发展的帷幕。2015年,自中银香港与汇丰银行发行首批金融机构熊猫债、招商局香港发行首只非金融企业公募熊猫债开始,我国熊猫债市场规模出现了爆发式增长。2015年全年,熊猫债发行量为130亿元;2016年全年发行量达1290.40亿元。熊猫债市场的迅猛发展顺应了人民币国际化的趋势,被视为我国债券市场对外开放的重要信号。

国际主要外国债券市场发展

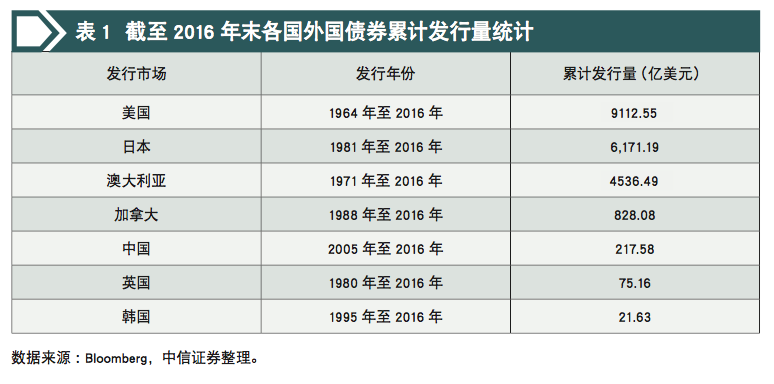

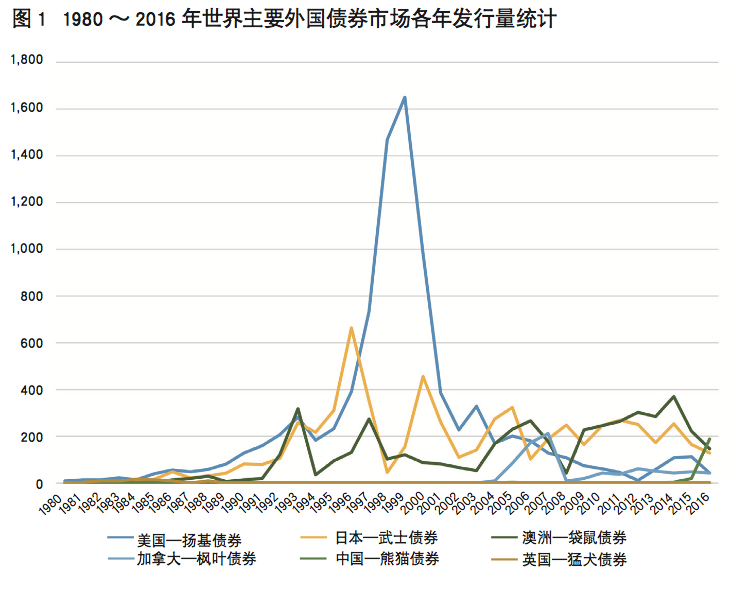

外国债券是指外国借款人在其他国家发行以发行市场所在国货币为面值货币的债券,其发展主要受国家经济实力、资本市场的开放程度、利率政策等多方面影响。表1和图1分别展现了世界主要外国债券市场的市场规模和历史发展情况。

美国是最早引入外国债券产品的国家,截至2016年末其外国债券——“扬基债券”发行量为9113亿美元。此外,目前主要的外国债券市场还包括日本“武士债券”市场和澳大利亚“袋鼠债券”市场,这些市场的开放历程及相关经验对我国熊猫债市场发展具有一定的借鉴意义。

美国扬基债券市场发展及经验

扬基债券市场的发展主要依托于美元的强势国际地位,扬基债券市场的发展主要经历了三个阶段:

第一个阶段为1964〜1983年,是扬基债券的起步阶段。第二次世界大战后,美国奠定了世界经济强国地位,尤其在1944年“布雷顿森林”会议之后,美元确立了国际货币体系中的核心地位,由此引发的国际间对美元债券融资的实际需求促使了扬基债券的诞生。据公开市场数据,自美国证券法案对外国债券发行披露作出要求后,第一支符合披露要求的扬基债券发行于1964年,发行人为加拿大蒙特利尔市。但此后,由于布雷顿森林体系下“特里芬难题”的出现促使美国政府采取严格的资本管制,同时利息平衡税的推出提升了扬基债的融资成本。扬基债券虽已经起步,但发展较为缓慢。

第二个阶段是1984〜1999年,是高速发展阶段。从20世纪80年代开始,美国里根政府为促进经济活力推出了新自由主义经济政策,解除了资本管制措施。另一方面,美国进入降息周期,从而明显降低了扬基债券的融资成本,扬基债券在此期间发展迅猛,1999年发行量为1649亿美元,达到历史顶峰。

第三个阶段是2000年至今,为扬基债券的平稳发展阶段。其原因是亚洲金融危机爆发后,各国为降低风险转向发展境内的债券融资市场,扬基债券主体发行意愿降低,扬基债券的发展进入了平稳回落期。

截至目前,扬基债券市场仍是全球最为重要的外国债券市场之一,其市场容量大、管制相对宽松、发行费用较低。扬基债券的发行以投资级别债券为主,据统计,超过90%以上的扬基债信用评级在BBB级以上。此外,扬基债的品种较为多样化,包括含权、永续等多种类别,且发行期限以长期限为主。扬基债券发行人大多为金融机构。扬基债券市场相对成熟,投资者主要为人寿保险公司、储蓄银行等机构。

日本武士债券市场发展及经验

与扬基债券市场类似,受日本的国际化政策及利率政策等影响,武士债券市场的发展也经历了三个阶段:

第一阶段为1970〜1983年的市场萌芽期,1973年“布雷顿森林”体系崩溃后,日元在国际货币体系中逐渐承担起重要角色,但日本政府并未积极鼓励日元的国际化进程,武士债券市场虽逐渐起步但发展较缓。

第二阶段为1984〜1996年的高速发展期,1985年日本政府宣布开放境外金融市场,取消外资流出的限制,同时提高对外资流入的限额。在此情况下,针对武士债券推出的取消评级要求等一系列开放政策及日本降息周期等多方面因素促使武士债券市场迎来了发展高潮。

第三阶段从1997年至今,为平稳发展期。由于受亚洲金融危机影响,日本经济发展受到冲击,日元融资对海外发行人的吸引力也有所降低,发行规模因而回落,但由于武士债券发行人中亚洲发行人的比例相较扬基债券更低,加之日本长期维持低利率环境,因而受影响程度也较扬基债券小。

截至目前,武士债券市场仍然是国际高信用发行人的主要融资市场之一。武士债券主要是面向不特定多数投资者发行的公募产品,其对发行人的财务状况、信用评级均无强制要求。目前其发行机构以蓝筹企业为主,且主要来自欧洲地区。武士债券发行人的部分发行资料及存续期信息披露材料可以英文作为披露语言。投资机构方面,都市银行、信托银行是武士债券的核心投资者。

澳大利亚袋鼠债券市场发展及经验

20世纪80年代以前,澳大利亚的债券市场一直受到严格监管,发展较为缓慢。随着澳大利亚金融管制的逐渐放松及债券市场基础设施的逐渐完善,澳大利亚债券市场迎来了发展良机。其中,债券市场的改革包括:引入市场化的发行机制、建设二级市场及衍生品市场、明确货币政策及债券监管职责分离并完善债券市场监管体系。这些举措极大地提高了澳洲债市的市场化程度,私营企业深入参与债券市场发行,市场规模迅速增长。

20世纪80年代债券衍生品市场的建立使得袋鼠债券对海外发行人的吸引力逐渐提升,如在货币互换市场中,海外发行人可以通过执行澳元与其他货币的互换合约,从而有效降低海外发行人面临的汇率风险。

1983年,霍克政府决定澳元汇率开始自由浮动,同时取消对国际资本流动的大部分管制,这些举措有效促进了澳大利亚经济及对外贸易的发展,提高了澳大利亚债券市场的开放程度。相应的,作为债券市场对外开放的窗口,袋鼠债券市场也得到了极大地促进。

经过三十余年发展,截至2016年末,袋鼠债券累计发行量已达4536亿美元,成为澳大利亚债券市场中高评级证券的重要来源。进入21世纪以来,袋鼠债券发行显著增加,发行主体主要是多边机构及主权国家等,但过去几年非金融企业等其他主体的发行也开始显著增加,袋鼠债券市场愈加多元化。

中国“熊猫债”市场现状

我国熊猫债市场的发展始于2005年,但此后十年间发展较为缓慢。从2015年开始,熊猫债发行进入快车道,全年发行规模达130亿元,超过历史发行总额。2016年我国熊猫债的发展进一步提速,全年发行规模达1290.40亿元,较2015年增长893%。总体来看,截至2016年末,我国已发行熊猫债82只,已发行规模为1480.40亿元;其中,存续只数为74只,存续余额为1380.40亿元。中国已成长为世界主流的外国债券市场之一。

同世界主要外国债券市场一样,我国熊猫债市场近来的高速发展,一方面得益于境内债务融资成本相较于境外债务融资成本的大幅走低,使得境外机构特别是在境内有实际运营业务的境外机构发行熊猫债的动力明显增强;另一方面,也是更为重要的原因,即得益于国内有利的政策环境——国家“十三五”规划明确提出要“扩大金融业双向开放。有序实现人民币资本项目可兑换,推动人民币加入特别提款权,成为可兑换、可自由使用货币”。而根据人民币资本项目可兑换程度的评估标准,非居民是否可在中国境内买卖、发行债券和其他债务性证券及其开放程度为评估标准之一。

此外,2015年多部委联合发布的《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》也明确支持相关经济带机构在中国境内发行人民币债券,以熊猫债支持国家“一带一路”战略的实施。

建设适合中国发展的外国债券市场

资本市场的对外开放是一国经济发展的大事,从其他国家历史经验看,对开放程度、开放节奏等的把握会直接影响国家的经济发展。作为全球第二大经济体,中国熊猫债市场的发展一方面要积极学习国际先进经验,另一方面更要坚持独立自主的判断,寻找出最适合中国的推进节奏,发展具有中国特色的熊猫债市场,使其在人民币国际化的大框架下发挥应有的功能及作用。

一是进一步加强熊猫债信息披露、会计审计准则等制度基础建设。

在信息披露和会计审计准则方面,熊猫债市场的本地化程度较高,从而使得部分境外发行人在与其本国信息披露和会计审计准则要求的比较中萌生退意。从国际经验看,144A条例下扬基债券的发行信息披露非常简化,会计审计准则方面的本地化要求也非常低(仅需出具简单的准则差异说明),而144A发行方式与我国债券市场公开发行方式面对的投资者结构、交易流通条件等基本一致。日本武士债券发行认可的会计准则也包括日本通用会计准则、国际会计准则、美国公认会计准则以及其他日本认可的会计准则。熊猫债目前较高的信息披露要求和会计审计准则限制是对境内投资者的保护措施之一,但随着境内投资者国际化程度的提高,便利的制度基础建设会更有利于市场的蓬勃发展。

二是适时放宽熊猫债发行人的准入门槛。

从国际经验来看,目前大多数外国债券发行信用评级门槛较低:武士债券起初对发行机构指定了评级要求,随后取消强制规定,改由市场供需决定,发行规模随之增大。扬基债券也未对发行评级门槛作出规定,低评级或无评级债券仍然存在一定的市场空间。目前熊猫债具有一定的评级准入门槛,一方面是为了保护投资者权益,另一方面也更有利于形成示范效应。但趋同的资质条件也使得我国熊猫债市场在发展过程中无法有效积累中低评级发行人的发行审核经验,从而可能使得相关政策、制度制定上存在盲点,毕竟从目前国内债券市场的发展经验看,AA 及以下评级发行人才是债券市场最重要的组成部分。

三是在坚持熊猫债募集资金跨境流动管理主动性的同时,提高政策透明度。

中国的资本管制政策对中国近年来高速的经济发展发挥了非常积极的作用,降低了中国经济发展的外部风险。虽然从国际市场看,20世纪80年代扬基债、武士债和袋鼠债的快速发展都起源于政府对资本管制的放宽,但随着我国熊猫债市场规模的不断上升,发行人募集资金的跨境流动对中国的外汇市场影响也将逐步加大,因此在特定时期保有对熊猫债募集资金跨境流动的管制确实具有其必要性,也是具有中国特色的熊猫债市场的组成部分。然而,考虑到相关管制可能对债券发行人的资金安排有着重大影响,更高的政策透明度能有效降低发行人的相关风险,提高其资金利用效率。

四是积极发展外汇衍生产品市场,与熊猫债市场发展相互促进。

外国债券发行人所面临的货币转换问题需要成熟的配套设施(如外汇衍生产品市场)支撑。以武士债券和扬基债券市场为例,发行人募集的本币资金可通过交叉货币基差互换等工具进行掉期操作,实现外币资金需求。货币互换市场的发展也是袋鼠债在上世纪80年代快速发展的主要原因之一。相较于我国高速发展的利率衍生产品市场和近年来重点推动的信用衍生产品市场,外汇衍生产品市场的发展相对缓慢,因此未来存在较大的发展空间以与熊猫债市场发展相互促进。

上一篇:银行机构开展“熊猫债”业务的经验分享

下一篇:“熊猫债”估值与“熊猫债”市场发展