编者提示

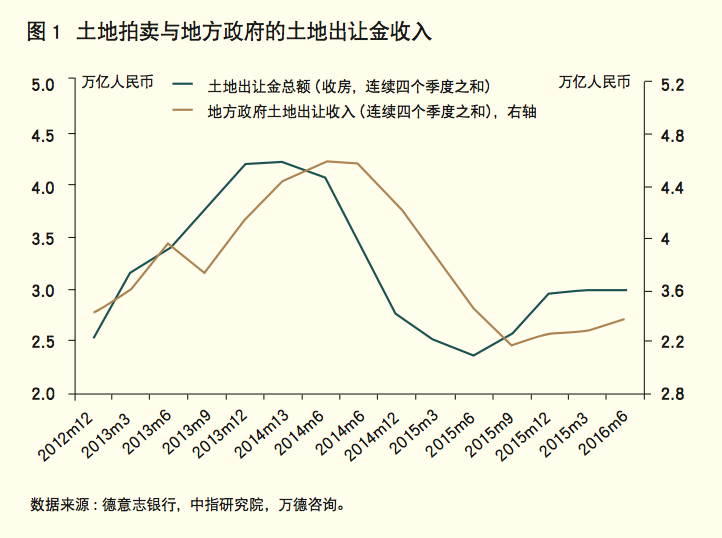

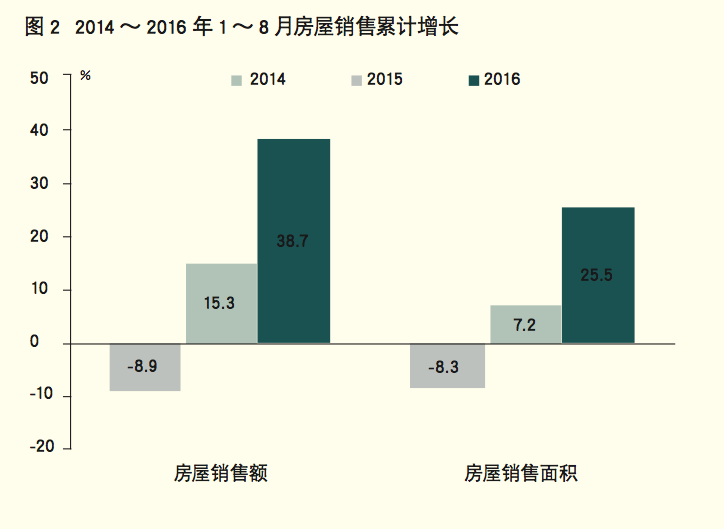

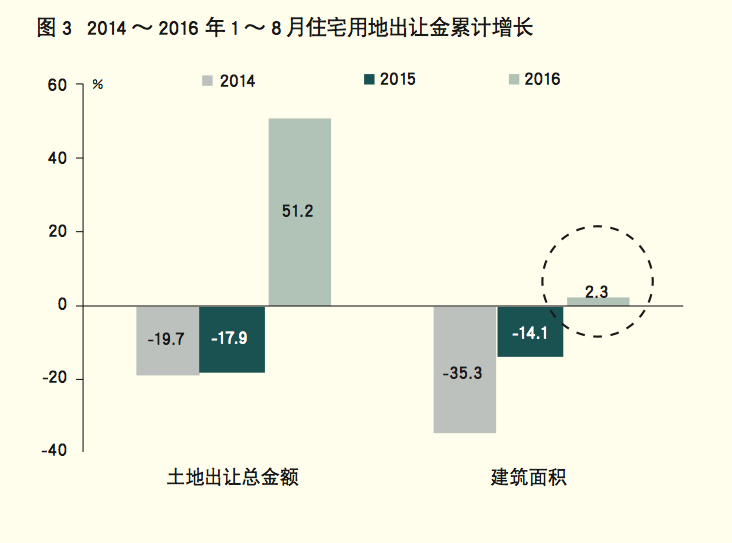

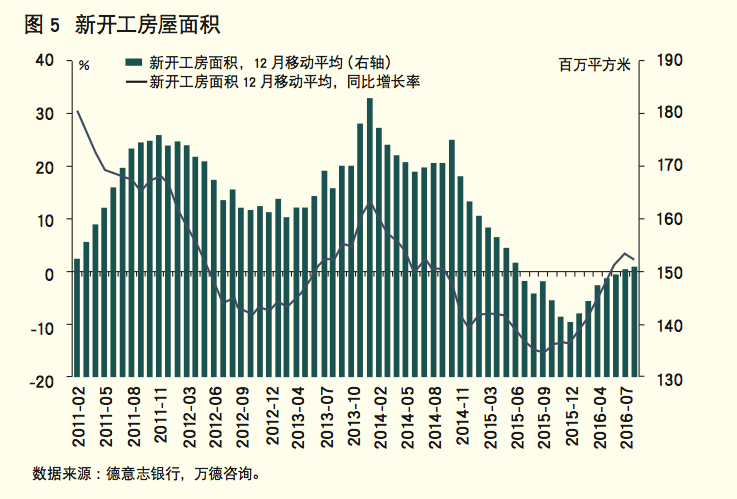

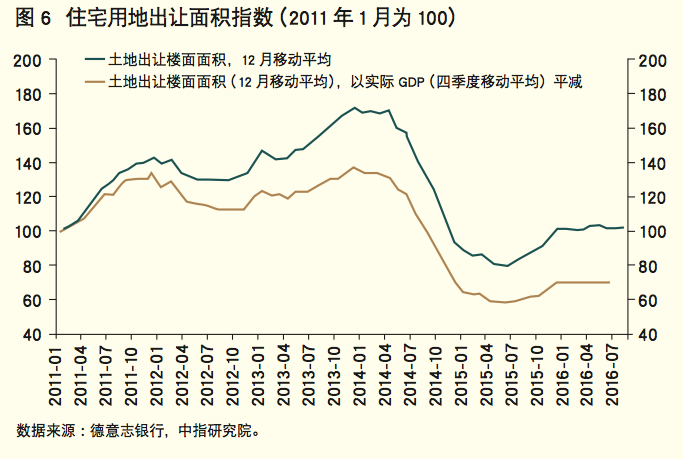

预期政府会在2016年第四季度实施一些措施以遏制房地产泡沫,例如实行局部限购令、收紧房贷供应、增加土地供给以抑制土地溢价等,但不会采取更加严厉的举措。在这种情况下,房地产投资周期或将在2017年上半年降温。而政府可能会尽量将房地产行业的形势维持到2018年初政府换届结束。 最近,在中国部分一线和二线城市中,房价出现了大幅上涨。在19个大中城市中(包括北上广深四个一线城市以及15个“强二线”城市,具体见附表),房价在过去12个月中平均上涨近20%,超过了这些城市2015年名义GDP增长率的两倍,后者仅为7.3%。 根据政府的住宅用地拍卖数据,这19个城市的成交楼面价在2016年1〜8月间平均同比上升了接近140%。在很多拍卖中,成交楼面价甚至比周围的房价更贵,形成了“面粉比面包贵”的现象。土地拍卖的价格为我们判断房地产泡沫提供了一个独特的视角,同时也使得我们能够估计泡沫破裂可能造成的损失。这是市场上首次尝试以这样的方式来分析房地产泡沫,其优势在于,所有的土地拍卖数据都是公开的,并且数据比较准确。 房地产泡沫风险正向全国蔓延 为了评估总体的宏观风险,我们做了两个重要假设:一是开发商面临的亏损风险和土地拍卖的溢价率正相关;二是在给定价格波动的情况下,全国范围内遭受损失的土地出让金总额占比与我们做过详尽分析的10城情况一致。虽然第二个假设看似一个十分大胆的假定,但是我们认为有其合理之处,原因是各地地方政府在制定土地拍卖的起拍价时考虑的因素应该是较为接近的。考虑到我们有限的资源不能检查全国所有土地交易,这不失为一个讨论全国情况的好起点。 样本包含了2015年7月至2016年9月成交价在1亿元人民币以上且有溢价率数据的土地交易。这些交易的出让金总额达到人民币2.3万亿元,占到同时期中国全部土地交易总额的80.6%。 通过简单的推算,中国所有城市在不同的价格冲击下可能遭受损失的土地交易份额为:如果房价下降10%、20%或30%,那么开发商可能遭受的亏损总额将在土地出让金总额中占到28.3%、32.3%和41.7%。出让金总额将分别达到人民币6510亿、7410亿和9580亿,而开发商的总亏损将分别达到人民币2430亿、3290亿和4390亿。如果房价保持在当前水平,估计总价值占比为23.2%的土地将会遭受损失。这些土地的出让金总额为人民币5330亿,而亏损总额会达到人民币1770亿。如果房价上涨10%、20%或30%,那么遭受损失的土地价值份额将会是17.4%、14.6%和10.9%,相应的出让金总额为人民币4010亿、3360亿和2500亿,而开发商的总亏损则分别是人民币1300亿、940亿和680亿。 截至目前,土地拍卖溢价率的飙升已经开始从一、二线城市向其他城市蔓延。在所有城市的土地拍卖样本中,目前的平均溢价率为41%。虽然这并不是一个非常惊人的数字,但其趋势让人担忧。一线城市的平均溢价率从2016年年初的40%左右上升至8月的90%,二线城市则从25%上升至70%。 如果房价保持在当前的水平,那么最近在一、二线城市竞得土地的30%开发商会遭受损失。如果房价下跌10%,那么大约一半的开发商会遭受损失。一线和二线城市占到了房地产投资总额的51%和施工面积的39%。因此,潜在的宏观风险是惊人的。 三线和四线城市的土地溢价率也有所提高,从1 月的10%上升至年中的16%,在8月达到20%。土地拍卖溢价率上涨的“外溢效应”也反映在溢价率50%以上的土地出让金总额占比上。这一比例在2015年年末的三、四线城市尚低于10%,而在2016年8月,则已经达到了40%。 如果当前的房地产热持续,估计三、四线城市的土地拍卖平均溢价率将会在2017年3月上升至大约50%。根据推算,当土地溢价率超过50%时,开发商承受的开发风险将会大幅上升。 是什么推升了房地产泡沫 广义信贷推高土地溢价 在一、二线城市中,广义信贷和土地溢价的发展有着明显的先后顺序,前期的广义信贷增长和未来的平均土地拍卖溢价率之间的相关系数达到了惊人的0.86。与此形成对比的是,土地拍卖溢价和其他经济基本面指标,例如GDP、收入、人口或城镇化率之间的相关性并不显著。 值得注意的是,与土地拍卖溢价之间有着显著相关性的是广义信贷,而非其他货币指标,例如社会融资总额、人民币贷款或M2。人民币贷款和M2的增长在2014年年底之前也曾和土地拍卖溢价有着很强的先后关系。但是,自2014年年底开始,银行开始更多地以“投资”作为借款的方式,导致新增广义信贷和M2之间产生了巨大并且仍在扩大的差异。 土地溢价推动房价 在一、二线城市的土地拍卖溢价和房价间,也存在一个明显的先后关系。房价在当月的变化和前期土地拍卖溢价率的相关系数高达0.8。需要指出的是,虽然土地的高溢价会带来房价的高增长,但反之却不然。在前期房价涨幅和当前的土地拍卖溢价间,并没有发现显著的相关性。 土地仍是决定性因素 土地及相关的因素似乎是唯一能够解释城市之间房价发展差别的经济基本面。比较19个城市的平均土地供给比例,即推出拍卖的住宅用地面积和常住人口之间的比例。显然,一线城市的土地供给总是相对紧缺的,而弱二线城市的供给则是最为宽裕的。2010〜2015年,一线城市的平均土地供给比例仅为0.24,这比强二线城市的0.85低得多,而又远远低于弱二线城市的1.1。 对宏观经济的影响 当前的房地产热会在未来3〜6个月对整体经济增长产生小幅的正面影响。在2017年上半年,房地产将面临调整压力,而政府则可能在2017年第二季度再次采取宽松政策。在政府的干预下,房地产大幅调整的风险可能被拖延至2018年。 未来3〜6个月将有小幅正面影响 当前房地产热对经济的积极影响主要来源于两个渠道:提高财政收入和房地产带动的相关金融服务。其他渠道,包括房地产投资和收入效应,则可能并不显著。 财政渠道包括了中央政府和地方政府的财政收入。地方政府方面,1/4〜1/3的财政收入(包括预算和政府性基金)来自土地拍卖出让金。土地拍卖出让金在2016年二季度同比增长了58.5%,在7、8月份同比增长了48.7%,这对未来3〜6个月政府的收入和支出都是一个正面的影响(见图1)。 与房地产相关的金融活动包括了银行贷款、佣金和开发商在银行系统以外进行的融资活动。例如,7、8月份的按揭贷款占到了全部新增人民币贷款的71%,而这一数字在2015年仅为26%。 可能有人认为,目前炙热的房地产和土地市场会通过对房地产投资的影响来有效拉动经济增长。毕竟在2016年1〜8月,房地产销售额同比增长了38.7%,而销售面积同比增长了25.5%(见图2)。在土地市场上,1〜8月的土地出让金总额相比2015年同期增长了51.2%。 但事实上,目前房地产和土地市场的繁荣更多地只是一个价格现象。虽然土地出让金总额在2016年1〜8月增长了超过50%,但土地出让的楼面面积仅仅增长了2.3%(见图3)。这部分解释了为什么房地产销售的增长几乎是2011年年初以来的最强水平,但是房地产投资的增速仍徘徊于多年的低位(见图4)。在此需要指出的是,房地产行业对GDP增长的贡献主要源于房地产投资,而非通常以为的房地产销售。 展望未来,房地产市场和土地市场对经济的正面影响可能仍然有限。一个重要的指标是新开工房屋面积。新开工房屋面积的12月移动平均同比增长率在2016年6月刚刚由负转正,而在8月则再次走低(见图5)。事实上,如果考察新开工房屋面积的绝对水平,仍然低于2011年年初的水平。 我们也可以从土地市场的情况看出同样的问题,因为土地市场往往是新开工住房的先行指标。虽然土地出让的增长率似乎自2015年下半年开始有所恢复,但事实上,土地出让的面积仅仅是回复到了2011年年初的水平(见图6)。如果用实际GDP指数对土地出让面积进行平减,就可以发现,其对GDP的实际影响仅仅是2011年年初水平的70%,或者是其在2013年年末出现的峰值的50%。 2017年房地产政策或前紧后松 如我们前期预期,政府自9月末以来采取了各种措施以遏制房地产泡沫,例如实行局部限购令、收紧房贷供应、通过增加土地供应和收紧开发商融资以抑制土地溢价等。在这种情况下,我们预期房地产投资或将在2017年上半年降温。届时政府可能会放松紧缩政策,以期维持房地产稳定至2018年初政府换届结束。 在这种情况下,预计房地产投资周期将在2017年上半年降温,而政府可能在2017年第二季度通过降息采取宽松政策,并且尽量将房地产行业的形势维持到2018年初政府换届结束。然而,房地产泡沫不会永远延续下去。中国的房地产市场最终也会受到这些基本面因素的约束: 城市化进程正在放缓。许多房价飙升的城市都面临着移民流入减少的情况。而上涨的房价将会进一步限制城市化的进程,因为新移民在这些城市将更加难以负担高企的房价。 收入增长呈下降趋势。这部分是由于生产力增长放缓导致,而生产力增长放缓又部分源于经济增长对房地产行业的过分依赖。 人口红利逐渐消失。中国的适龄劳动人口在2012年达到顶峰后,开始呈下降趋势。 资本管制从长期来看效力递减。美国正处于加息周期,中美之间的息差在未来两年内可能缩小,资本流出的压力将上升。 金融风险将上升。为了维持房地产泡沫,政府将不得不继续保持宽松的货币政策。宽松政策持续的时间越长,就会积聚越高的金融风险。

上一篇:如何用缺口表优化商业银行流动性管理

下一篇:野村证券 正面解读人民币贬值的经济含义