编者提示:

商业银行定期编制的流动性缺口表,在用于报送监管的例行功能之外,还可以帮助银行自身更加精准地管理流动性。本文探讨了如何运用和改进缺口表以预测流动性供需,辅助资金业务的投资决策。在这种分析的基础上进一步拓展,对于整体提升流动性风险管理体系也会有所助益。

银监会在《商业银行流动性风险管理办法(试行)》中要求商业银行计算流动性缺口作为流动性风险监管指标之一,并填写《流动性期限缺口统计表》(以下简称“缺口表”)上报,同时流动性覆盖率和流动性比例等多项监管指标也可以基于缺口表计算得到,因此编制缺口表是商业银行在监管合规环节的必备流程。值得注意的是,缺口表也可以成为银行自身提升流动性管理的有效工具。本文讨论的缺口分析是针对流动性的,与利率敏感缺口分析不同,相应的报表也是不同的。

以往资金部门作为成本中心,在安全性、流动性和收益性的平衡关系中对于收益性要求不高,因而在确保安全性和流动性方面容易做到游刃有余。近年来实体经济放缓,不良贷款攀升,贷款业务遭遇瓶颈,商业银行对于资金业务的收益要求不断提高,安全性和流动性挪腾空间受到挤压,精准预测银行内部流动性供需的重要性凸显。

缺口表梳理和汇总各未来时点的到期资产和到期负债,并计算期限缺口,对于预测流动性供需很有帮助。与此相关,巴塞尔银行监管委员会从20 世纪90 年代开始一度倡导的“期限阶梯法”流动性管理框架在梳理各未来时点的资金来源和资金使用科目的基础上,也计算相应的净资金缺口,在结构上和缺口表很相似,但是资金来源和资金使用涵盖的范围比到期资产和到期负债更加广泛,也更加全面地反映流动性的供需。

在用缺口表预测流动性供需时,需要注意一些例外情形。比如,部分资产负债到期并不发生现金流,或者现金流的发生时点可能与期限时点不同,另外将活期存款在缺口表中的期限段分摊环节也有独特的复杂性,对于这些特殊情形进行细化调整有助于更精准地预测流动性供需。此外,在缺口表分析的基础上进一步深化对于不确定性的计量,有助于流动性风险管理体系的量化提升。

解读缺口表

缺口表将除了投资者权益之外的资产与负债项目以及表外收入与支出项目按照不同科目、不同期限进行梳理汇总。如表1所示,缺口表各期限段中,以2日至7日期限段为例,假定统计日期为2016年1月5日,则2日至7日期限段为2016年1月7日至12日,这一期限段的资产合计为120亿元,表示1月7日至12日将有120亿元的资产到期,收款形成现金流入;这一期限段的负债合计为100亿元,表示1月7日至12日将有100亿元的负债到期,支付形成现金流出;这一期限段的期限缺口为20亿元,等于同期限段的资产合计减去负债合计,相当于净资金供给;这一期限段的累计期限缺口为80亿元,包括了本期限段的期限缺口20亿元和更短期限段的累计期限缺口60亿元。其他期限段的各项余额诠释依此类推。

金融工具的期限与流动性供需的衔接对应在现实中存在多种可能性,而缺口表的编制规范通常选择其中一种对应方式,无法反映现实的复杂性。比如,活期存款余额根据监管要求应归入“次日”期限段内,这种编制规范极端保守,与正常市场中的预期情形有显著偏差,因为储户虽然有权随时提取资金,但仍然常常把资金在账户上闲置相当长的时间,这就是沉淀现象。可以根据沉淀率将活期存款分配到各不同的期限段内,以得到调整的缺口表,这样流动性供需预测与正常市场的实际状况更加贴近。又比如,交易性金融资产在理论上可以随时变现,所以在缺口表中按照监管要求以市场价格归入“2日至7日”期限段内,但现实中交易性金融资产的出售时间是银行根据具体情况决定的,不一定落在统一的期限段内。

在实际应用中,期限阶梯法中的“流动性汇总表”与表1类似,但在计算“总现金来源”、“总现金使用”、“净流动性”、“累计流动性”时,对于资产出售以及银行和客户对信用额度的动用有更为多样化的处理。

预测资金供需 优化投资收益

资金业务必须保持足够流动性满足其他业务的资金需求,因此非资金业务的流动性供需状况就构成了资金业务的重要运营约束。为此,我们需要编制非资金业务的缺口表,比如存贷业务缺口表(见表2)。如果希望估算本周内贷款还款带来的流动性供给,可以对于各项贷款7日以内的两个期限段余额进行加总,结果为47亿元现金流入。与此类似,各项存款带来的现金流出为280亿元,流动性累计缺口即为-233亿元,也就是说明存贷业务将会产生233亿元的流动性需求。

对于资金业务,其资产组合需要满足非资金业务的近期资金需求,短期流动性可以来源于持有到期的短期限资产或随时可变现的中长期限资产,而短期限资产收益率一般较低,可变现的中长期限资产可能由于价格波动带来亏损,各有利弊。银行需要结合其近期流动性需求和风险偏好,对资金业务的资产组合在持有方式和期限配置上进行权衡和优化。在表2的例子中,假设非资金业务由存贷业务代表,那么资金业务在一周内的期限段需要向非资金业务提供至少233亿元的流动性,假如希望再加上20亿元的缓冲,那么资金业务在一周内的期限段累计缺口所需金额为253亿元,此时这一累计缺口的实际金额与所需金额之差为此期限段的多余流动性,可以酌情削减。假设此时资金业务在一周内的期限段的累计缺口为333亿元,则相应的多余流动性为80亿元(333亿元-253亿元),可以将多余部分投资于更长期限的债券,假设年化收益率因此提升50基点,则可以每年增加4000万元的收益。

增进流动性预测精度

运用缺口表进行流动性供需预测的基本思路是资产的余额代表将来的现金流入,负债的余额代表将来的现金流出,而缺口表的期限时点代表了现金流的发生时点。然而,在有些情况下,缺口表会出现偏差,需要经过调整方能得到精确的预测结果。

首先,有时资产负债到期并不发生现金流,相关情形包括违约和科目转换两大类型,而科目转换又包括资产替换(如贷款展期)、负债替换(如自动转存)、资产负债相抵(如活期存款偿付贷款)等(见表3)。

其次,有时资产负债产生现金流,但发生时点和期限时点不重合。同样以存贷业务为例,相关情形如表4所示。

以下以还贷提前划款为例,结合表2所示存贷业务缺口表,展示需对缺口表进行的调整。

表2中各项贷款35亿元2日至7日余额,对应于1月7日至1月12日之间到期的贷款。假设其中10亿元本应1月7日到期的贷款,于1月5日提前划款到活期存款账户,为了正确地反映这笔活期存款对于相应贷款的冲抵,应该将其全额归入2日至7日的期限段,这就与其他活期存款的处理方式不同。表2将这笔10亿元的活期存款按沉淀率分摊到各个期限段,造成了显著偏差;如果按监管要求,将其归入“次日”期限段内,也会造成显著偏差。可见,应新设用于偿还贷款的活期存款科目,将其中每笔活期存款归入其对应的贷款期限段内。

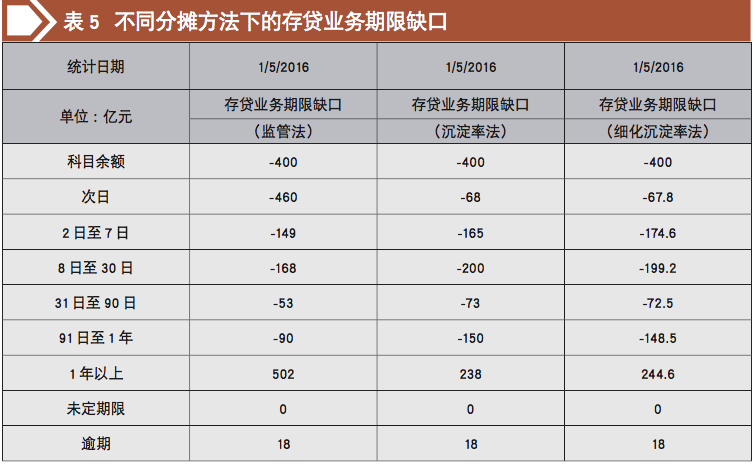

表5比较这三种分摊方法下的存贷期限缺口(假设共有400亿元活期存款)。表中科目余额是各期限段缺口的总和,三种方法的不同仅在于各期限间的分摊,因而总和相同。“监管法”按监管要求,将所有活期存款一律归入“次日”期限段内,因而 “次日”期限段有一个很大的负期限缺口;“沉淀率法”将所有活期存款都按沉淀率分摊到各个期限段,在正常市场环境下,比“监管法”更接近实际情况;“细化沉淀率法”将活期存款账户进一步细化,将偿还贷款的活期存款归入其对应的贷款期限段内,进一步增进了预测精度。

提升流动性管理体系

本文探讨了如何运用和改进缺口表以预测流动性供需,辅助资金业务的投资决策。在这种分析的基础上进一步拓展,对于整体提升流动性风险管理体系也有助益。

缺口表是基于银行目前的资产负债表编制的,因而在预测流动性供需时,并不前瞻性地考虑经营活动中对于资产和负债的主动变更,比如未来新发放的贷款、新吸收的存款等。“期限阶梯法”也类似,当然对于资产出售和对于信用额度的动用有一些前瞻性处理的空间。这意味着缺口表和“期限阶梯法”在预测流动性供需时,其近期预测相对有效,远期预测可能很不可靠,因为时间越长,资产负债表变化越大。这种不足并非缺口表和“期限阶梯法”独有,目前通用的风险分析方法一般都不考虑资产组合仓位的未来演化,在市场风险和信用风险的主流分析方法中同样如此。

对于市场风险,高级分析方法主要关注各种不同的市场价格变化对于资产组合价值的影响;对于信用风险,高级分析方法主要关注各种不同违约情景对于资产组合价值的影响。与此思路类似,缺口表流动性风险分析的一个拓展方向是测算现有资产负债在未来各种流动性变化情景中面临的现金流冲击,比如活期存款的沉淀率变化、资产变现的难度变化、银行间流动性的收紧或枯竭、授信支取的变化等,这些情景的量化可以从压力测试的角度拓展,也可以从概率分析的角度深化。

巴塞尔银行监管委员会曾经详细探讨“期限阶梯法”流动性管理框架,但在《巴塞尔协议III》中则把流动性覆盖率(liquidity coverage ratio)和净稳定资金比率(net stable funding ratio)作为流动性监管框架的核心指标。这两个比率的优越性在于,与资本充足率类似,它们可以反映银行流动性某个视角的整体充足性,而且也包含了期限之外的其他影响流动性的因素如资产的变现能力等。目前计算这些指标的方法是将资产负债科目分类,对于各类别指定折算率,相当于权重法或系数法,比较粗糙。未来对于这些指标的高级计量方法,大方向应该是融入概率分析,这样与我们上面提到的对于缺口表流动性风险分析的拓展就可以对接互补了。

本文第二作者周杰为瑞安思德管理咨询有限公司金融工程部总监

上一篇:共享金融:互联网经济新引擎

下一篇:德银:从土地拍卖看中国房地产泡沫风险