导读

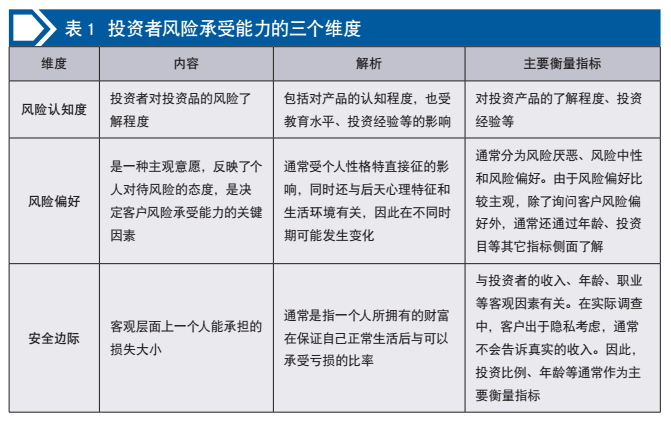

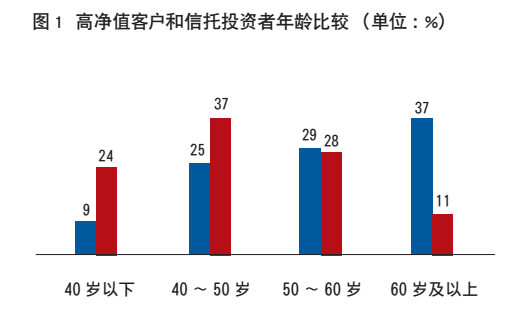

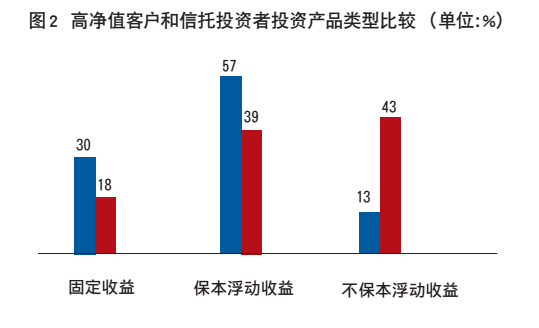

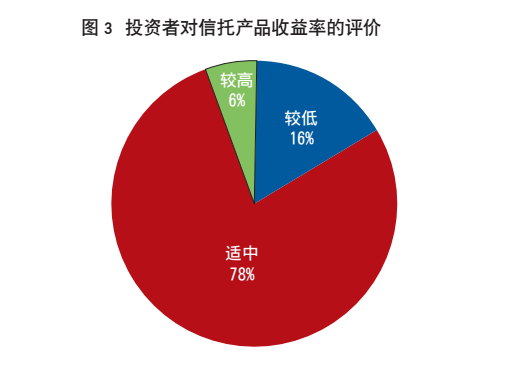

是次问卷调查的目的是为了了解投资者风险偏好在时间上的变化。第一次为2013年第二季度,第二次为2015年第三季度。选择这两个时间点的依据是:样本期内信托业在行业发展速度上经历了从高速增长到转型期平稳发展,在业务类型上从房地产信托一家独大到风光不再,在产品类型上从固定收益占绝对份额到浮动收益产品崭露头角。产品类型的变化伴随着客户投资风格的调整。因此,本文选择这两个时间点以进行不同发展环境下的比较。 总体来看,本次调查样本具有的典型性和代表性主要表现在: 第一,数据分析比照了权威分析报告。2016年兴业银行与BCG联合发布的《中国私人银行2016:逆势增长,全球配置》。本次调查在部分选题上将与其进行对比。 第二,信托公司客户的同质性。随机抽取的样本点在统计学上符合大样本定律。 信托公司调查样本代表了普通信托投资者(以下简称“普通投资者”),BCG报告的调查结论代表了高净值人士。 投资者年龄(见图1):总体上,越年轻的投资者风险承受能力更强。青年期通常能承担较高的投资风险,中年期虽然积累了一定财富,但是财务负担会相应增加,因此风险承受能力略低。老年人是高净值人士的主要构成,风险控制是他们的主要考虑,因此比较保守。普通投资者的年龄普遍高于整体高净值人群,原因是老年人客户的投资风格比较保守。从调查结果看,普通投资者中年龄为60岁以上的占比最高,为37%,而BCG报告中此项比重仅为11%。相反,在BCG报告中40~50岁区间占比最高,达到37%。而普通投资者此项占比仅为25%。 普通投资者年龄偏大表明:由于信托产品为低风险的固定收益产品,因此信托产品投资者整体的风险偏好较低。由于老年人的整体投资策略更为保守,因此,普通投资者年龄偏大一些。 产品类型选择(见图2):从普通投资者的风险承受能力看,比例最高的是保本浮动收益,占比56%,其次是只能承受固定收益的客户占比31%,愿意承受本金损失的合计占比13%。可见,尽管信托公司目前的产品绝大部分均为固定收益产品,但是并不意味客户只接受固定收益产品。实际上,私人投资者通常除了购买信托产品外,根据市场环境也会购买股票、贵金属、基金,甚至房产等投资品。由于普通投资者并非想象的那么风险保守,因此投资者教育的重点应该是改变他们对于信托产品就是固定收益的印象。 比较显示普通投资者的风险偏好低于高净值人士。仅有18%的高净值人士选择固定收益,比例最低。而30%的普通投资者选择该项,排第二位。结合上面的高净值人士资产配置比例,股权投资产品在近几年增长迅猛。股票、基金、离岸资产等风险较高产品在近几年占比有所扩大,这些表现为投资者风险承受能力的提高。由于信托产品以固定收益为主,因此整体趋于保守并不意外。 产品收益率(见图3):近八成客户认为信托公司的产品收益率适中,还有15%的客户认为较低,说明信托公司的稳健的经营风格一直受到客户认可。在目前的低收益率下,客户对信托公司收益率依然认可,信托产品供不应求,说明收益率依然存在下调空间,从而借此降低资金成本,增加项目选择腾挪空间。 产品期限(见图4):从信托产品的投资期限看,50%的客户愿意选择18~24个月,这与目前信托产品通行的产品期限相吻合。同时,约30%的客户选择12~18个月,说明一年期信托产品也受到客户青睐。一年以下和两年以上的选项都比较少。综合来看,客户对信托产品的期限选择多在一年到两年期间,说明客户还是希望产品具有一定的流动性。信托公司应该考虑发行期限较短、收益率略低的产品,这样也有助于降低资金成本。 从2013年到2015年的样本期间内,信托行业的内外部环境发生了巨大的变化。从外部环境看,经济增速放缓,逐步进入新常态,而高净值人群和财富管理市场依然高速增长。从内部行业发展看,随着房地产行业结束高增长,信托行业也步入了转型发展期。在产品收益率逐步下行的同时,信托业主动管理能力提高,浮动收益产品开始出现。通过比较分析两个时期的客户数据,既可以检验两次客户数据是否一致,也可以观察两年间客户特征的变化。 客户风险偏好趋于积极(见图6):从2013年到2015年,四种风险类型的排序没有变化,从高到低依次为保本浮动收益、保本固定收益、有限本金损失和较大本金损失,说明客户群体和偏好基本稳定。同时在绝对数值上,保本浮动收益有较大增加,保本固定收益有所下降,说明客户的风险偏好趋于积极。以上结论与BCG报告一致。风险偏好的转变,要求公司的产品顺应客户风险偏好的迁移,积极发展浮动收益产品,以满足客户的资产配置需求。 风险品投资比例(见图7):理财产品在家庭流动资产中的比例由安全边际决定。随着利率市场化的逐步推进和居民投资理财意识的增强,银行储蓄占比持续下滑,其他金融资产都受惠于存款搬家,有不同程度的增长。银行理财产品占比逐渐提高,接近两成。股票资产也逐步增加,但是由于2015年的股市异动,配置比例有所下调。信托产品由于高门槛、高收益、低风险等原因受到高净值人士的欢迎,加上当前市场收益率持续走低、资本市场低迷的背景下,信托产品占比也略有增加,占比处于第五位。私募股权投资成倍增长,但比例不到1%。总体来看,居民的风险偏好趋于积极,表现为银行存款搬家,资产配置日益多元化,股权投资正在兴起。 随着普通投资者对浮动收益产品的接受程度也在提高,信托公司应该适时发展资本市场、股权投资等浮动收益类产品,这样既有利于满足不同投资者的理财需求,也有利于信托行业打破刚性兑付、轻装上阵,实施行业转型。 产品收益率水平(见图8):客户对信托产品收益率评价的排序在两年间并没有变化。相当大部分的客户认为公司的收益率水平适中,各期占比均在70%以上。认为收益率较低的占比从9%增加到19%,认为收益率较低的客户有明显增加。主要原因是整个信托产品的收益率近几年明显走低,从10%左右下降到目前的7%左右。 客户风险偏好趋于积极也反映在对收益率水平预期的提高,从2013年到2015年,认为收益率较低的占比增加11个百分点,认为收益率适中或较高的客户占比都下降5~6个百分点。认为收益率较低的客户比例增加的背景环境则是市场整体收益率水平的一路走低,从昔日的10%~12%下降到目前的6%~7%。 第一,需要注意信托投资者的独特性。由于信托产品门槛高的特点,在测试信托客户风险承受能力时,在经济实力、投资经验等方面,需要将其与证券、公募基金等门槛较低的客户进行区分。同时,由于信托产品期限相对固定、收益变动小等特点,形成了投资者整体年龄偏大、风险偏好低等特征。因此,在选项设计时要充分考虑这些独特性,以有效分类。不能按照通常的高、中、低三个等级划分。而是分类点下沉,主要在低风险和中等风险之间进行准确的划分,从而对应固定收益产品和保本浮动收益产品。对于不保本的浮动收益产品,尚待信托的资产配置能力进一步提升。 第二,完善相关制度及规定。近期,修订和健全相关法规,完善投资者适当性的相关规定,以保护投资者为原则,首先是行业内建立统一的投资者分类制度,其次是行业内建立统一的信托产品分类制度,最后是进一步规范营销方式,提高产品与投资者二者之间的匹配度。远期,随着未来金融统一监管模式的逐步建立,投资者适当性也应有一个统一的管理制度、将证券、基金、金融衍生品和信托等金融工具都纳入这个管理制度。 第三,须积极加快投资者分类体系。对投资者分类的目的是要实现与产品的匹配,对于信托产品也需要按风险承受能力分类,再对不同风险等级的客户匹配相应的产品。投资者分类体系包括多方面内容:一是分类体系主要流程,如建立分类的指标、分类的标准、问卷的编制、问卷填写(客户信息采集),按照信息对客户分类;二是相应的信息系统保障,如数据录入,客户数据库的更新,问卷有效性,如何避免多填漏填等;三是匹配产品分类体系。 第四,完善激励机制,丰富信托产品类型。由于产品设计部门担心浮动收益产品设计出来后,营销推介力度不大,导致产品难以成立;创新业务本身流程复杂,付出精力多,因此宁愿做传统上短平快的固定收益产品;营销部门向客户推介浮动收益部门需要打消客户的疑虑,并且由于产品的复杂性,需要花更大的精力和耐心。因此,无论部门层面还是员工层面,相应的激励、人员考核和利润分配机制,都要同步跟上。

上一篇:资产证券化标准化建设 第三方平台的角色

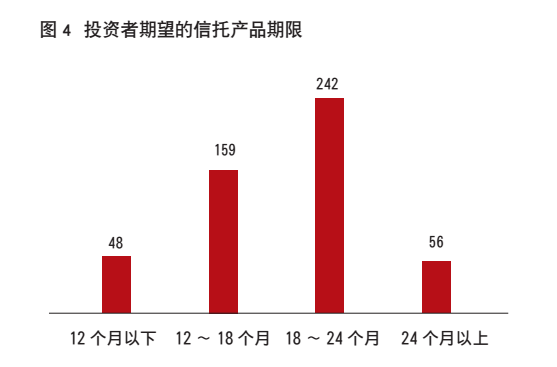

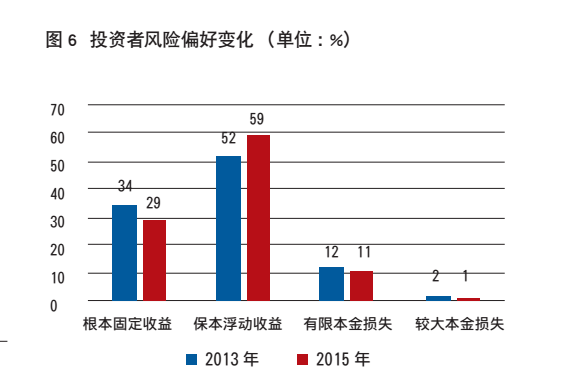

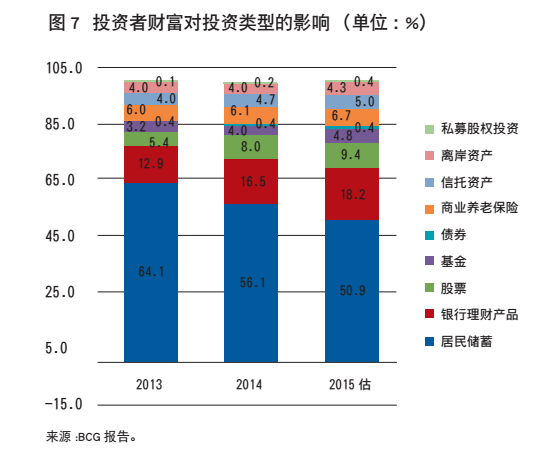

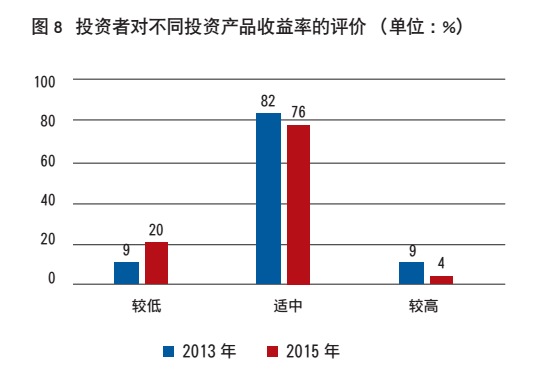

下一篇:艰难变革70年印度统一税制