从2015年度整体数据可以发现,我国期货行业整体维持较快增长,尤其是排名靠前的大型公司呈现爆发式增长。与此同时,期货公司间两极分化加剧。券商系期货公司均独占鳌头,且较2014年度均有加速之势。

中国期货行业在过去一年发生较大的实力变化和发展路径变化。中国期货业协会6月20日公布的最新期货公司财务信息披露数据表明,2015年,全行业实现净利润59.13亿元,创历史新高,其中有17家期货公司净利润超过1亿元。瑞达期货、华泰期货、方正中期期货、中信建投期货、中衍期货、浙商期货6家期货公司新晋净利润 “亿元俱乐部”。受全球经济增长放缓、资本市场陷入低迷、国内金融期货交易清淡等综合影响,2016年全行业的净利润将可能萎缩1/3水平,主营业务利润达到65亿元,净利润将仅为43亿元。

根据不同的公开指标,我们推出期货公司最新排行榜。结果显示,无论是净利润、手续费收入、客户权益、注册资本,还是净资产和净资本等指标显示,券商系期货公司均独占鳌头,且较2014年度均有加速之势。

从2015年度整体数据可以发现,我国期货行业整体维持较快增长,尤其排名靠前的大型公司呈现爆发式增长,与此同时,期货公司间两极分化加剧。只专注于产品并非大发展的充分条件,而结合境内外上市和主板、新三板上市和发行次级债券增加资本金的大型期货公司正在进一步做大做强和布局全球市场,为未来境内外业务同步发展奠定基础。

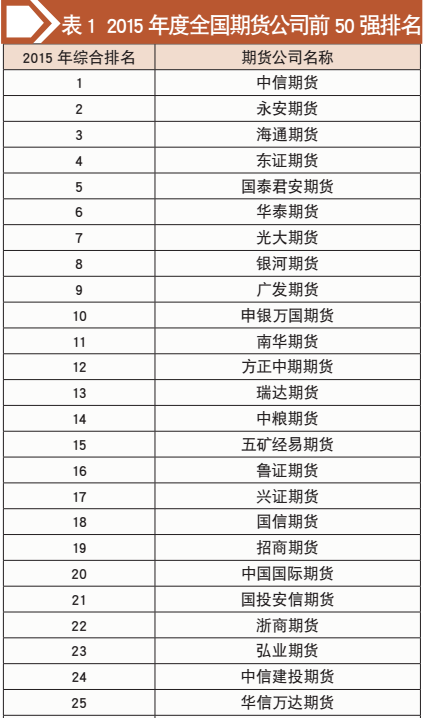

此次排行榜,我们尝试采用五大经营指标加上行业品牌度的综合指数进行加权计算得到期货公司经营状况综合排名情况(前50名)(见表1)。在综合排名计算中,手续费收入、净利润、客户期末权益分别赋予40%、25%、10%的权重,净资本净资产均赋予10%权重,行业品牌度各5%权重。

此外,我们还发布综合指标排名,并在此基础上,加强了分析的广度和深度,力求做到不是简单的数据罗列,而更要做出直观的、有效的总结,使得该报告能够反映出期货行业的深刻变化和创新转型,并引起业内重视,以共同总结经验及寻路未来、布局全国和全球市场。

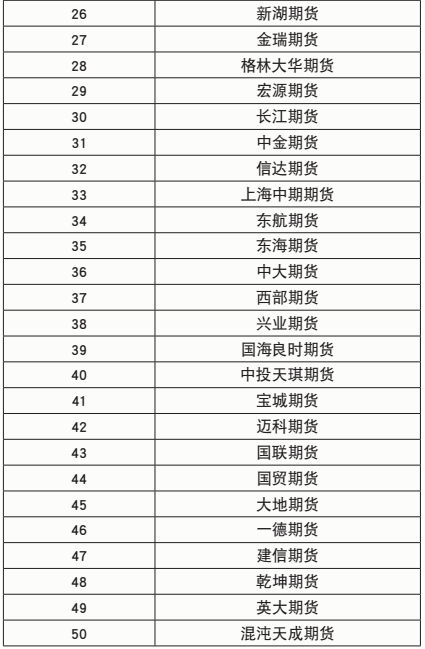

注册资本排行:强弱明显

注册资本排名前十的公司依次是:中国国际期货、中信期货、永安期货、海通期货、广发期货、国泰君安期货、银河期货、五矿经易期货、鲁证期货、光大期货(见图1)。

这24家期货公司主要呈现出:一方面是股东的资本实力较强和支持期货公司力度很大,另一方面是最新收购期货公司的股东对期货公司的高度重视与支持,在混沌天成、中融汇信、天津金谷和山金期货上表现尤其突出,这一点上甚至超过行业中一些实力较强的老资格期货公司。

期货公司要适度补充注册资本金,可以考虑以下几种方式:第一,股东增加投资来补充资本金;第二,公司通过资本市场直接融资,包括上海、深圳证券交易所主板上市、中小板上市或新三板挂牌;第三,公司发行期货公司次级债券或公司债方式的债权融资;第四,也可考虑其他创新型的融资方式。

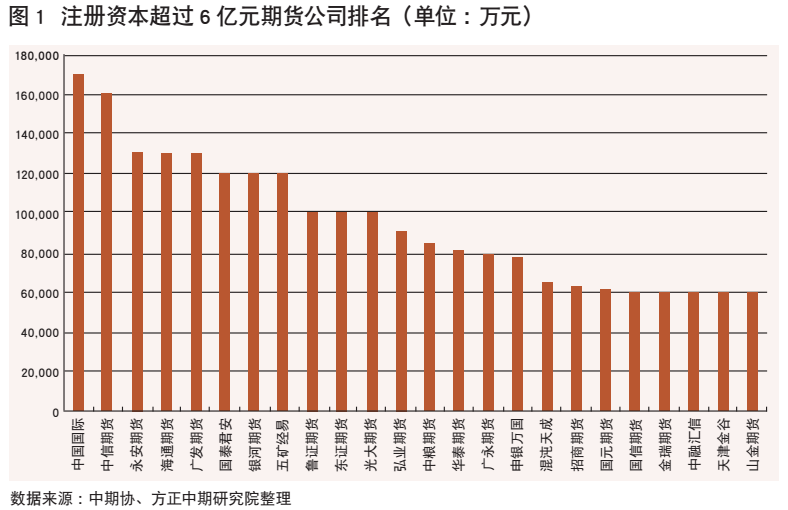

手续费收入排行:强者恒强

2015年,全行业手续费收入水平达到121.88亿元,比初值的122.99亿元略有下滑,为历史第三高位;相比2014年增长20.02%,相比2013年则下滑1.06%。

从期货公司手续费收入指标体现“贫富”差距拉大,排名处于前10位的期货公司依次是:国泰君安期货、永安期货、中信期货、瑞达期货、银河期货、海通期货、广发期货、方正中期期货、申银万国期货、招商期货(见图2)。2015年,国泰君安期货手续费收入累计达5.53亿元,较2014年的3.5亿元增长了57.9%;而去年的冠军——永安期货,则以4.7亿元的成绩,退居次位,也增长了19.7%;中信期货手续费收入4.1亿元,较2014年增加45%;广发期货、招商期货、国信期货、中信建投期货的手续费收入增长率均高于45%,其中,招商期货手续费收入增速更是超过76%,位居券商系期货公司首位。

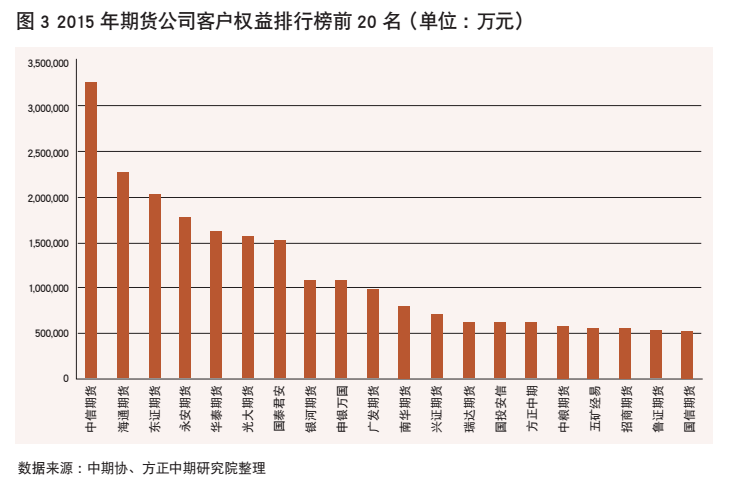

期末客户权益排行:中信期货居首

2015年,全行业期末客户权益呈现先扬后抑的态势,期末为3829.57亿元,相比初值3829.77亿元微降0.2亿元;相比2014年大幅增长39.63%;相比2013年则增长92.63%。

排名处于前10位的期货公司依次是:中信期货、海通期货、东证期货、永安期货、华泰期货、光大期货、国泰君安期货、银河期货、申银万国期货、广发期货(见图3)。

上述超过50亿客户权益的期货公司成为期货公司中的第一梯队的大公司。我们认为,要进入大公司俱乐部,必须是既要在稳住经纪业务的同时,又要大力推动风险子公司业务、资产管理业务、场外衍生品业务等创新业务的发展。

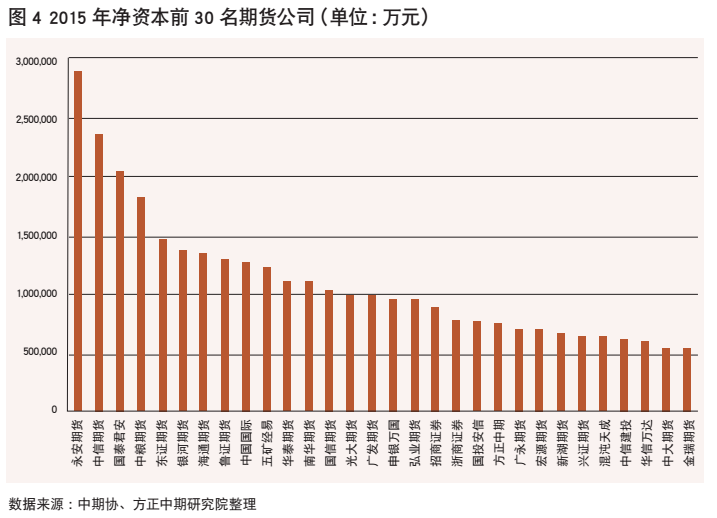

净资本排行:差距进一步加大

2015年,全行业净资本水平达到596.65亿元,相比初值600.38亿元下降3.73亿元,相比2014年增长了26.3%;相比2013年增长了36.6%;若根据2015年全行业的149家期货公司来计算,平均4.02亿元的净资本水平。低于券商系期货公司平均水平和第一梯队期货公司平均水平的公司可通过上市、股东增资等方式来补充资本金。

净资本排名处于前10强的期货公司依次是永安期货、中信期货、国泰君安期货、中粮期货、东证期货、银河期货、海通期货、鲁证期货、中国国际期货、五矿经易期货(见图4)。这10家期货公司净资本高居最前列,说明上述公司的资本实力是行业最强,整体抗风险能力也是行业最强(见图4)。

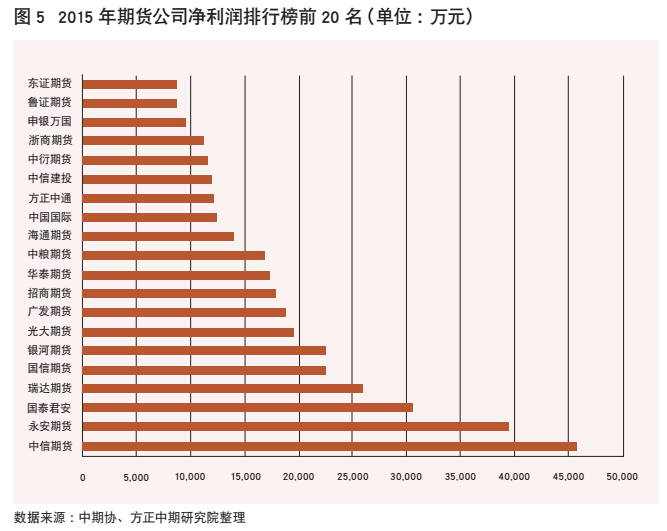

净利润排行:中信、永安、国泰君安位三甲

2015年,全行业净利润水平达到59.13亿元,相比初值的60.37亿元下降1.24亿元,但仍创历年新高;较2014年的40.72亿元增长了45.21%,较2013年增长67.67%。中信期货、永安期货、国泰君安、瑞达期货、国信期货、银河期货,这6家期货公司净利润高居前列,说明上述公司的盈利能力是期货公司中最强实力的代表和第一梯队主力公司。

光大期货、广发期货、招商期货、华泰期货、中粮期货、海通期货、中国国际、方正中期、中信建投、中衍期货和浙商期货,这11家期货公司净利润居第一梯队的次席,呈现两大特征,一是实力较强公司保持良好的盈利能力;二是一些中小公司迅速崛起挺进高盈利能力公司行列,如中衍期货公司盈利水平同比大增474.87% (见图5)。

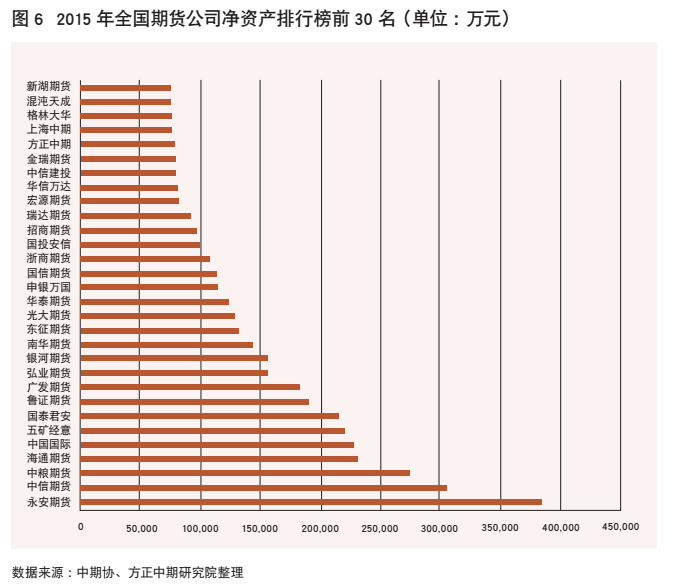

净资产排名:“泾渭分明”

2015年,全行业净资产呈现逐月攀升的态势,期末为783.4亿元,相比初值782.94亿元增长0.46亿元,创历史新高;超过2013-2015年两年均值619亿元。根据2015年全行业149家期货公司来计算,净资产规模平均为5.25亿元(见图6 )。

上一篇:“过来人”说:信托型ABN的实践及启示

下一篇:“L型”波动下,如何判断中国金融风险