从投行的角度来理解,资产证券化就是将流动性差的基础资产预期的现金流分割重构,并施以一定的信用增级,将其转换成可流通的标准化证券或者受益凭证并出售的过程。可以看出,在整个过程中,优先、次级能够获得的评级级别直接影响了该证券的发行成本、销售和流通,所以评级在资产证券化中尤为重要。

中信富通融资租赁有限公司副总经理强红在资产证券化业务中就遇到了评级方面的疑惑,强红说,“我们现在正在发资产证券化产品,遇到的问题是银行给我们的评级和评级机构给的评级不一样,银行给我们的级别很高,评级机构却给得很低,级别低肯定会影响发行成本,我们希望成本能够控制在6%,但评级算下来要8%。”

租赁资产如何获得更好的评级?评级公司主要看重哪些因素?是所有参与资产证券化的租赁公司都想问的问题。中诚信证券评估有限公司副总裁谢秋平解答了这个疑问,谢秋平介绍,银行内部评级与外部评级的差异是一直以来都存在的。银行评级包括主体信用评级和债项评级,简单来说,在主体信用评级上,差异主要源于内外部评级的评级体系及参照标准不同;而在债项评级方面,银行对抵押、质押、担保较为看重,而外部评级基于违约定义更看重的是主体本身的信用和有效保证担保。

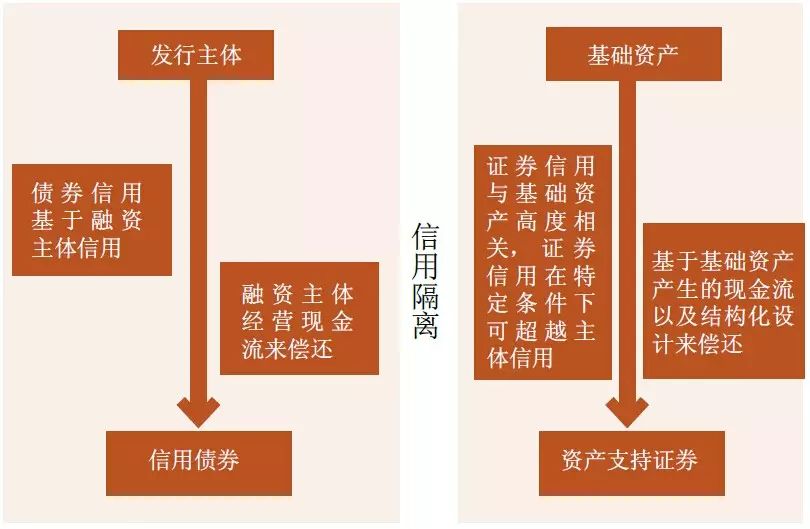

而资产证券化产品结构设计原理是希望通过特定的法律架构来实现有效的破产隔离,因此,资产证券化是一种基于“资产信用”的融资方式,这与一般的银行借款、企业债、中票、公司债等基于“主体信用”的融资方式不同(见图1)。

▲图1 资产证券化产品结构设计原理是通过特定的法律架构来实现有效的破产隔离

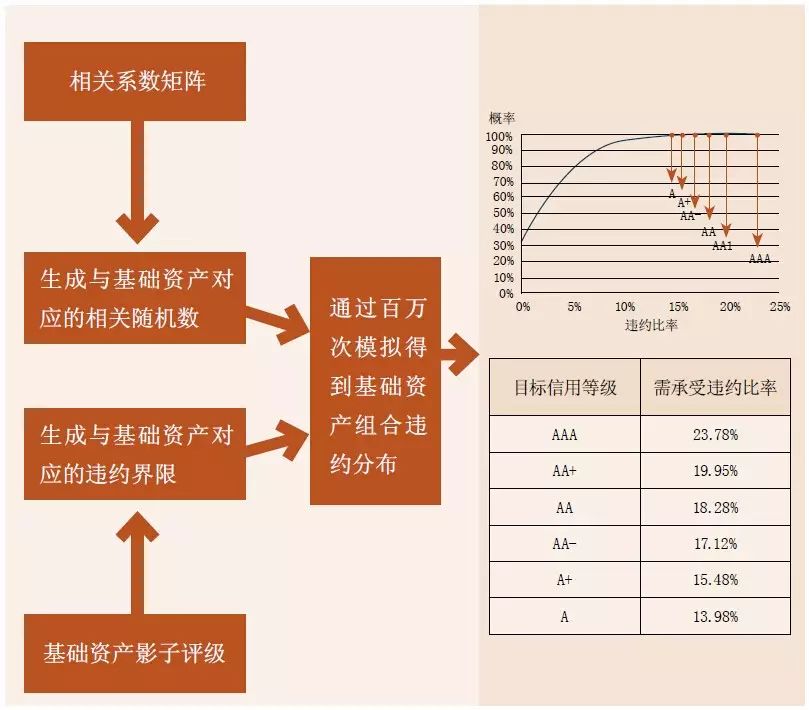

中诚信证评针对不同的基础资产特征,基于蒙特卡洛模拟方法(见图2)或静态池分析法建立组合信用风险分析模型对基础资产池组合信用风险进行分析,结合对资产支持产品交易结构的分析,并充分考虑了项目相关参与方对资产证券化产品的影响。鉴于资产证券化产品的特殊结构化特征,中诚信证评主要考量产品交易结构、基础资产的组合信用风险、现金流分析与压力测试以及重要参与方等四方面,综合考虑各方面并给予相应级别。

▲图2 基于蒙特卡洛模拟方法的基础资产组合信用分析

交易结构设计是资产证券化过程中的重要一环,评级会对证券化交易结构的有效性、可靠性和完整性等方面进行综合分析与考查,主要考量因素包括破产隔离或风险远离、优先次级分层、信用触发机制、权利完善事件、内外部增级等。通过交易结构的设计,资产支持证券能够以基础资产信用质量为支撑获得明显的信用提升,这就是为什么说资产证券化是基于“资产信用”融资的原因了。

基础资产的组合信用质量分析分为两个步骤,首先是对资产池中单笔债券资产或单笔债务人的信用质量进行分析,然后在此结合单笔债权资产的影子评级和其他信息基础上,并考虑资产池的各项统计特征,以确定资产池的组合信用质量;在对基础资产的组合信用考量中,评级公司首先会对每一笔基础资产的承租方(债务人)做影子评级,确定资产池中每笔债券的信用质量。然后结合影子评级和其他信息,并考虑资产池的各项统计特征,尤其是入池租赁债权的分散度情况,包括客户分散度、区域分散度和行业分散度等,以此确定资产池的组合信用质量。不少融资租赁公司的租赁资产存在单一或分散度不高的情况,对于此类融资租赁公司开展资产证券化业务,则对入池基础资产的每笔资产的基础信用要求较高。

现金流分析主要根据基础资产的现金流入状况、相关税费、交易费用等优先支出项目、资产支持证券的本息流出状况,针对交易文件约定的交易结构、现金流支付机制及信用触发机制,以此构建现金流分析模型。同时,通过预设一些外部模拟情景进行现金流分析与压力测试。以融资租赁债权资产证券化为例,具体的压力测试场景包括基准利率变化、早偿或延迟、提前触发机制、违约提前发生或违约率提高、违约回收率降低、发行利率升高等,以测试在不同压力情景下,基础资产现金流在各个支付时点对资产支持证券本息的偿付情况。

此外,原始权益人、资产服务机构、计划管理人,即券商和基金子公司,托管人等重要参与方在整个评级里面也会考量到。尤其是原始权益人,谢秋平表示,虽然资产证券化是一个资产信用的产品,但原始权益人的管理能力、运营情况、风险控制能力以及市场选择情况也是评级机构考核的一个重点,因此,评级公司普遍在对实力相对较弱的原始权益人资产证券化业务评级时会比较谨慎。“目前租赁资产证券化产品的信用并不是完全来源于资产,而是与原始权益人的整体经营管理能力及信用有很大关系,在交易结构上,多体现为第三方或原始权益人需要承担差额支付承诺人的角色,所以它现在其实是一个半资产信用的结构。”王学斌指出(见图3)。

▲图3 影响租赁资产证券化评级的因素