利率期货合约最早于1975年10月在由芝加哥期货交易所推出,在美国,利率期货的成交量甚至已占到整个期货交易总量的一半以上。图为芝加哥期货交易所

央行近期发布了《中国人民银行年报2013》,对于2014年货币政策展望,央行指出:进一步推进利率市场化。“国九条”提出,推进建设金融期货市场,逐步发展国债期货,进一步健全反映市场供求关系的国债收益率曲线。结合国际经验,美国从1975年推出第一只利率期货,直到1986年实现利率市场化之前,不同标的以及各种期限的利率期货产品已基本完备。

中国在加速推进利率市场化的过程中,尽快完善利率期货的产品体系无疑是当务之急,不但能使利率市场的定价机制更加准确和完备,而且能为市场参与者提供充分的避险对冲工具。现阶段如果推出短期利率期货品种,不仅有较好的市场需求,同时也能和目前已有的中期国债期货相辅相成,共同促进基准利率曲线的形成。

随着利率市场化进程的进一步深化,利率衍生品将会发挥越来越重要的作用,利率期货发展的路径值得认真审视。在当前的市场条件下,率先推出短期利率期货将会是一个比较理想的选择。

中期国债期货流动性欠缺 价格指示价值大于交易价值

中期国债期货自2013年9月上市以来,成交并不是非常活跃,主力合约成交平均每天2000手左右,对应合约价值仅20亿,保证金4000万。这有两方面的原因,一方面,从欧美市场发展的历史经验来看,国债期货需要相对较长的一段时间才能逐渐被市场接受,另一方面,中国债券市场存在其特殊性,在一定程度上制约了国债期货的发展。具体反映到国债上,就是托管量大,利率基准价值高,但交易并不活跃。

2013年,中国债券托管总量为26万亿,其中记账式国债托管总量占比超过30%,仅从体量上看国债就是一个非常重要的债券品种,更不用说其作为基准利率的重要价值。因此,中国金融期货交易所(以下简称“中金所”)选择国债期货作为利率期货的第一个品种,可以说是经过审慎的考虑,也是非常合适的。

利率期货之父理查德·桑德尔(Richard L.Sandor)四十年前签了世界上第一张利率期货合约,著有 《衍生品不是坏孩子:金融期货和环境创新的传奇》,曾表示“中国可成为衍生品领域的领袖”。图为理查德·桑德尔

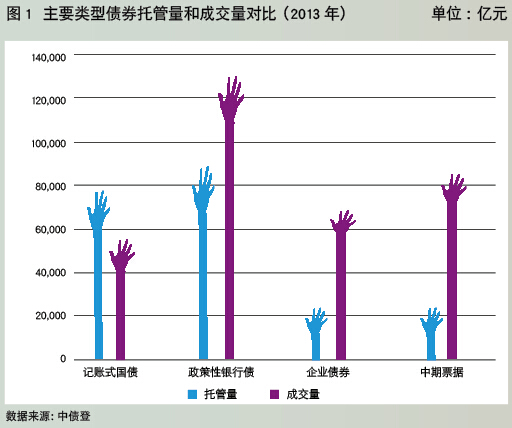

但从另一个角度分析,2013年银行间现券交易总量为37万亿,其中记账式国债交易总量只占15%,远远低于其托管总量占比。相对而言,政策性银行债、企业债、中票等其他债券的交易活跃度要远高于国债,如果进一步对比回购交易150万亿的庞大交易量,国债交易就显得更加冷清了(图1)。

图1 主要类型债券托管量和成交量对比(2013年)单位:亿元

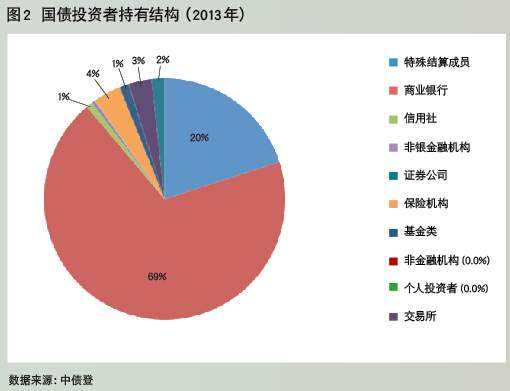

为什么会发生这样的情况?首先可以从国债的投资者结构上分析(图2)。在7.81万亿的记账式国债托管总量里,商业银行和特殊结算会员(财政部、人民银行、政策性银行、交易所、中央国债公司和中证登公司等机构)两类持有量合集占89%,剩下的21%由保险公司和交易所托管持有。可以清晰地看到,银行在国债市场中占据不可动摇的主导地位。

图2 国债投资者持有结构(2013年)

然而,从银行的债券投资结构来看,绝大多数是投资户,交易户占比相对较低,通常数千亿总头寸的商业银行,其交易户只有百亿级别规模。投资户持有到期产品,自然没有交易需求,交易户则更加偏爱票息更高的金融债等其他券种,由此导致国债总体交易量并不大。

具体到国债期货,基础国债现货交易的不活跃也限制了整体市场对于套期保值交易的需求。

目前,由于准入限制,银行暂时还不能参与国债期货市场,但是还不能简单地认为这是导致国债期货交易量不大的原因,因为即使银行能够参与国债期货市场,在市场进一步发展、银行的交易模式进一步升级之前,这个市场能产生多大的需求仍值得商榷。

上一篇:阎东升的无边界全球自贸区

下一篇:新《国九条》之于期货业意味着什么

上一篇:阎东升的无边界全球自贸区

下一篇:新《国九条》之于期货业意味着什么

相关文章

- ·新《国九条》之于期货业意味着什么(2014-07-31)

- ·期货业协会李强:中国期货行业的发展与变革(2014-07-31)